marzo 11, 2023

marzo 11, 2023

En un mundo en constante evolución, las fintechs se han convertido en una fuerza disruptiva que está redefiniendo la industria financiera a nivel global. En este artículo, exploraremos el panorama actual y futuro de las fintechs en Perú y en el mundo, analizando datos, opiniones de expertos y tendencias clave.

¿Cómo se comportará la inversión con las startups nacionales en el 2023? 📱💼

Según Renzo Reyes, director de StartUPC, a pesar de los desafíos políticos y económicos, las startups peruanas siguen atrayendo inversión extranjera de manera impresionante. Durante el primer semestre de 2022, la inversión en compañías de innovación y tecnología en Perú creció 153%, alcanzando los US$ 45.5 millones.

Las perspectivas para el 2023 son prometedoras, con sectores como EdTech, Fintech, servicios B2B SaaS y comercio electrónico liderando el camino. Se espera un crecimiento sostenido del 20% en inversión, y aunque la data completa del año aún no está disponible, la proyección es de crecimiento desde el 2020. Este crecimiento se traducirá en inversiones más sustanciales en startups, lo que demuestra la confianza en el ecosistema emprendedor peruano.

Un factor clave que ha impulsado el crecimiento en la inversión en Perú es el éxito de empresas como Crehana. Aunque el volumen de inversión aún no se compara con países como Chile o Argentina, Perú ha experimentado un crecimiento destacable en transacciones.

🏦 Fintechs y el Liderazgo de los Microcréditos

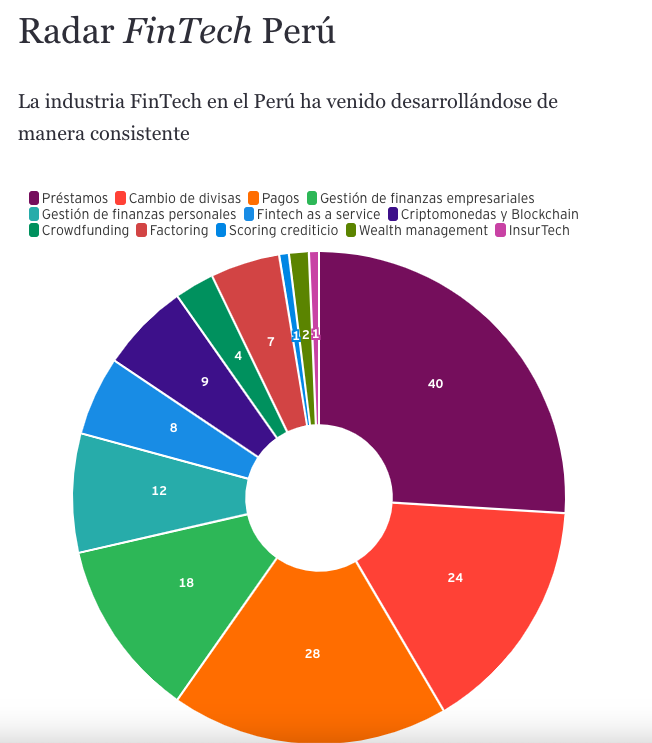

La expansión del sector fintech en Perú depende en gran medida de la Superintendencia de Banca y Seguros (SBS) y su apertura hacia el crecimiento del sector. Afortunadamente, la SBS ha demostrado una mayor disposición para facilitar los procedimientos de las Fintech. Los microcréditos están destinados a liderar el crecimiento, especialmente a medida que se dinamice el sector microempresarial.

- Los Desafíos en el Camino

Sin embargo, existen desafíos importantes que deben superarse. La inestabilidad económica, la transformación digital y la falta de desarrollo en el sector Fintech son obstáculos a enfrentar. Además, es crucial destacar que la banca tradicional ya no ve a las Fintech como competidores, sino como aliados. La apertura a la innovación abierta ha cambiado la dinámica, y los bancos están buscando formas de colaborar con las Fintech para mejorar sus propuestas de valor.

- La Aparición de los Neobancos en Perú

Los neobancos, como iO respaldado por Credicorp, están ganando terreno en el panorama financiero peruano. Ofrecen una experiencia bancaria completamente digital, incluyendo tarjetas de crédito digitales y devoluciones de dinero. Este movimiento representa una tendencia global, con neobancos como Nubank y Neon liderando la transformación en América Latina.

💰 El Auge de las Fintech en Europa

Europa está viviendo una auténtica revolución en el mundo de las fintech. Con un mercado valuado en 240.000 millones de euros en 2022 y proyectando alcanzar los 300.000 millones de euros en 2023, el auge de este sector no puede ser ignorado. Pero, ¿qué factores están impulsando esta revolución financiera?

📲 Adopción de la Tecnología Móvil: La penetración de los teléfonos inteligentes ha facilitado el acceso a los servicios financieros digitales para la mayoría de los europeos.

💰 Demanda de Servicios Personalizados y Asequibles: Los clientes buscan servicios financieros que se adapten a sus necesidades y que sean más asequibles que los servicios tradicionales.

🚀 Innovación en Tecnología Financiera: La constante innovación en fintech está creando nuevos productos y servicios que transforman la interacción de las personas con las finanzas.

¿Pero cómo impacta esto en la banca tradicional? Aunque el futuro no es del todo claro, Accenture sugiere que las fintech podrían capturar hasta el 20% de los ingresos de la banca tradicional en Europa para 2030. Sin embargo, esto no necesariamente significa el fin de los bancos tradicionales, sino más bien una transformación significativa.

📊 Algunas Estadísticas Clave:

– Más de 30.000 empresas fintech en Europa en 2022.

– Las fintech europeas recaudaron más de 100.000 millones de euros en 2022.

– La inversión en fintech en Europa se ha cuadruplicado en los últimos cinco años.

– El sector fintech en Europa emplea a más de 2 millones de personas.

En resumen, el sector fintech en Europa está en pleno auge y está transformando la forma en que las personas interactúan con los servicios financieros. Es probable que las fintech sigan ganando terreno en los próximos años, ofreciendo productos y servicios más innovadores y asequibles que los bancos tradicionales. 🌟🚀

📈 Las Grandes Empresas Tecnológicas: Una Amenaza para los Bancos Tradicionales 📱💼

Según McKinsey, las grandes empresas tecnológicas tienen el potencial de desplazar a los bancos tradicionales en ciertos segmentos del mercado financiero.

Tienen ventajas significativas, como una base de clientes diversa, capacidad de innovación y eficiencia operativa. Además, están invirtiendo fuertemente en el sector financiero.

Sin embargo, enfrentan desafíos regulatorios y de confianza por su historial en privacidad y seguridad.

Ejemplos como Amazon, Apple, Google y Facebook incursionando en el sector financiero demuestran su interés en este mercado.

La pregunta clave es si los bancos tradicionales pueden adaptarse a esta nueva era digital y competir con gigantes tecnológicos.

🔮 Opinión de Marc Vidal: ¿Son los Bancos las Nuevas Discográficas? 🔊🏦

En un mundo digital en constante evolución, Marc Vidal plantea una pregunta interesante: ¿son los bancos las nuevas discográficas? De manera similar a cómo la música digital transformó la industria discográfica, las fintech y las criptomonedas están sacudiendo el mundo de la banca tradicional.

Uno de los desafíos clave para la banca tradicional es la emisión de monedas digitales por parte de los bancos centrales. Esto podría eliminar la necesidad de intermediarios financieros y competir directamente con los bancos comerciales.

La desintermediación financiera es otro desafío importante. La tecnología blockchain permite a los usuarios realizar transacciones financieras sin intermediarios, lo que podría reducir la demanda de servicios bancarios tradicionales.

Vidal concluye que la banca tradicional se encuentra en una encrucijada. Deben adaptarse a la transformación digital o enfrentar el riesgo de desaparecer.

En concreto, Vidal sugiere que los bancos tradicionales se centren en:

🚀 Innovación: Invertir en innovación para ofrecer nuevos productos y servicios que satisfagan las necesidades de los clientes.

🔍 Transparencia: Ser más transparentes en sus operaciones para ganar la confianza de los clientes.

🤝 Colaboración: Colaborar con otras empresas, como las fintech, para ofrecer una gama más amplia de servicios.

Marc Vidal es conferenciante y consultor en transformación digital. Analista económico y divulgador tecnológico. LinkedIn Top Voices. Top 100 Forbes Influencers Economía. Top100 Most Creative People in Business

En resumen, el futuro de las Fintech es prometedor, pero no está exento de desafíos. La colaboración entre startups, reguladores, y la banca tradicional será esencial para aprovechar al máximo esta revolución financiera.

¿Qué opina usted sobre el futuro de las fintech en Peru, Latam y Europa? 🤔💬 ¡Espero sus comentarios!

#Fintech #BancaDigital #Innovacion #Criptomonedas #EmpresasTecnológicas #TransformacionDigital